LCD面板又漲價 行業邏輯變了

摘要:新冠大流行引發了居家趨勢,全球LCD面板需求激增。從2020年下半年開始,LCD面板價格不斷上漲。漲價的趨勢一直到延續到了今年年初,整個行業迎來了史上最長的漲價周期。

文章轉載自:澎湃新聞

新冠大流行引發了居家趨勢,全球LCD面板需求激增。從2020年下半年開始,LCD面板價格不斷上漲。漲價的趨勢一直到延續到了今年年初,整個行業迎來了史上最長的漲價周期。

華泰證券的研究顯示,截至2021年2月下旬,目前主流的32吋、43吋、55吋及65吋LCD電視面板價格,相較于2020年5月份,已經分別上漲了119%、81%、84%和46%。受益于半導體顯示行業的高景氣,“面板雙雄”京東方A和TCL科技都迎來了業績的爆發。2020年,京東方A(SZ:000725)的歸母凈利潤同比增長了150%-160%;TCL科技(SZ:000100)的歸母凈利潤同比增長了67.6%。

一直以來,由于兩年的產線建設期、一年產能爬坡期造成的供給剛性,LCD面板顯示出了較強的周期性,面板價格經歷過數次劇烈波動。

過往的規律也使得不少投資者疑慮,隨著疫情帶來的額外需求回歸正常,價格一路狂奔的LCD面板是否將迎來拐點,開啟漫漫的下跌熊途?

這次可能有所不同。面板漲價背后,行業競爭格局發生根本性變化是更關鍵的原因,京東方和TCL旗下華星光電雙寡頭地位已經逐步確立。正如格力和美的兩家空調巨頭在寡頭壟斷下形成的默契合謀,這或將讓面板行業的周期性發生一定改變。

“剩者為王”

國內面板企業憑借規模、低成本等優勢迅速崛起,對韓國企業形成擠壓。

在過去數十年發展中,液晶面板行業呈現出明顯的周期性特征,被稱作“液晶周期”。不同于傳統的工業金屬等周期品,依靠工藝改進和技術進步,面板價格在長周期中會持續下行。

從歷史過程中,京東方前董事長王東升總結出了面板行業的“摩爾定律”,也稱“王氏定律”:“每三年,標準顯示器件價格會下降50%,若保持價格和收益不變,產品性能必須提升一倍以上,有效技術的保有量必須提升兩倍以上”。

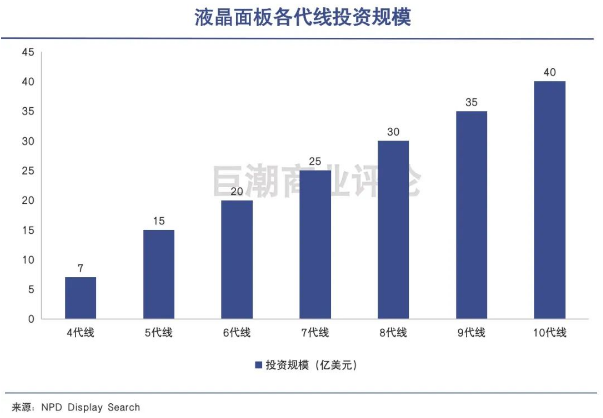

在實踐中,LCD產線世代線不斷升級迭代,投入也越來越高。從90年代的1、2代線迭代到如今的10.5代線,后來者不斷砸下更多的錢,投向更先進的設備,實現對先發者的趕超。

數十年間,這樣的過程不斷重復:從亞洲金融危機時韓國逆周期擴產擊敗日本,到21世紀的前幾年,臺灣用新世代線超越韓國,再到現在,國內面板企業憑借規模、低成本等優勢迅速崛起,對韓國企業形成擠壓。

從2017年下半年,由京東方福州8.5代線、群創8.6代線、等新增產能的不斷入市,LCD面板產業掀起了新一輪下行周期,并一直延續到了2019年。

長達兩年半的下跌,使整個面板行業經歷了長期的周期下行,也使得海外龍頭企業如三星、LGD的LCD業務持續虧損,中國臺灣的友達光電和群創光電,毛利率則低至不到3%。

在此背景下,韓國廠商選擇逐漸退出LCD市場,轉入OLED。2019年,三星的L8和LG的P8工廠開始了首輪產能轉換后,產能大幅下降。

三星顯示公開信說明,2020年年底前將終止所有 LCD產品供應,以加快轉向QD display事業;LG官宣會在2020年年內關閉韓國本土的LCD TV產能,而將剩余產能集中在中國廣州生產。

在這一持續的產業轉移中,京東方和TCL科技兩家公司背靠中國市場資源,在新一輪的逆周期投資當中迅速崛起。

全球科技研究機構RUNTO提供的數據顯示,按照全球電視液晶面板出貨面積排名,2019年京東方、華星光電分別位列榜首、第二位;根據另一家機構DISCIEN的預測,到2021年京東方、華星光電的LCD全球市場份額有望達到50%左右。

可以看到,此次史上最長的漲價周期背后,不僅是疫情帶來電視、筆記本等需求端的旺盛,更關鍵的是供給端的行業格局的重塑。

雙雄爭霸

資本市場認可京東方的行業地位和技術方面的優勢,也愿意給予其更高的估值。

韓國廠商宣布退出LCD市場背后,國內面板雙雄京東方和TCL科技開展了競購賽,第1名爭奪戰正在打響。

2020年,京東方成功收購了中電熊貓南京8.5代線,入股了中電熊貓成都8.6代線。而TCL科技則成功收購了三星蘇州8.5代線。

有分析指出,TCL華星8.5代線及以上產線產能總和還是不如京東方,TCL華星可能會繼續通過建新產線或者擴產的方式,實現全球第1的目標。

在這場全球第1的爭奪戰中,京東方和TCL科技各有勝負手。

由于LCD面板屬于重資產行業,兩家企業在其發展壯大的關鍵階段都曾非常依賴補貼。2009-2015年,京東方在此期間共計獲得政府補助 80 余億元,華星光電則共計獲得補助超 70 億元。

但相比京東方,作為面板行業少有的民營企業,TCL科技顯示出了更強的市場、盈利導向和較好的協同性。

從ROE和凈利率指標來看,TCL科技的盈利能力明顯優于京東方。2019年前三季度,TCL科技的凈利率是4.23%,而京東方是1.49%,即便只是計算華星光電的利潤率,也是有3%左右,仍然優于京東方。

李東生也曾對外強調,自2012年華星光電投產以來,每年都保持盈利,這也是行業當中獨家。

業務協同方面,TCL科技通過與自身消費業務協同來平滑自身的經營和業務,使其有效降低了成本費用。數據顯示,自2016年至2019年,TCL華星的銷售費用率始終維持在1%左右,低于同業。

TCL電子旗下的電視機銷售位居全球前列,本身的需求就可以一定程度上帶動面板業務。根據機構Omdia數據,2020年第二季度,TCL電子旗下的全球品牌電視機銷量市占率提升至12.7%,位居全球第二名。

京東方作為國企,則肩負著中國面板企業追趕韓國的責任,在追求行業規模和地位的同時,技術研發上投入更多,對于面板技術路線的布局更加全面。

2020年全年,京東方的顯示屏總體出貨量位列全球首位。除了在LCD領域市占率位居全球首位之外,京東方在OLED領域也有較深布局。

目前,京東方擁有鄂爾多斯B6、成都B7、綿陽B11三條OLED產線,另有兩條6代OLED產線在建,TCL科技僅有武漢T4一條OLED產線。

UBI Research的數據顯示,2020年三星、LG、京東方OLED面板出貨量位居前三,市場占有率分別為68.2%、21%、5.7%,占到了全球OLED整體份額的95%左右。

此外,京東方的OLED屏幕在技術實力方面也更勝一籌。雖然作為二供的角色,但京東方的OLED屏幕已經成功為iPhone 12系列產品供貨,打入了蘋果的供應鏈。

也有消息人士稱,其將成為iPhone 13機型OLED面板的主要供應商之一。華為于2月發布的折疊屏手機華為Mate X2,搭載的8英寸的可折疊柔性OLED屏幕也是由京東方供貨。這都是京東方科技實力的證明。

不過,由于占有市場、保障供應的考慮,此前京東方對當時高世代生產線展開過大量不計回報的投資,導致目前持有不少較落后的4-6代線產能,影響了其整體的盈利能力。

可以看到,盡管自上市以來,京東方累計募資額在2000億元左右,與現有市值相近。但資本市場認可京東方的市場地位和技術方面的優勢,也愿意給予京東方更高的估值。

周期頂點?

對于TCL科技和京東方來說,當下是難得機遇期和窗口期。

去年下半年以來,液晶面板持續漲價,報價更新頻率越來越快。目前國內的幾家龍頭企業幾乎都已經處于滿銷滿產的生產狀態。

這讓不少投資者疑慮,LCD面板是不是處于周期的頂點?一旦周期拐點已過,是否又將開啟新一輪的LCD面板價格戰?

這次可能并不一樣。由于行業競爭格局發生的根本性變化,競爭形成周期性減弱,價格戰再度上演的可能性降低了。

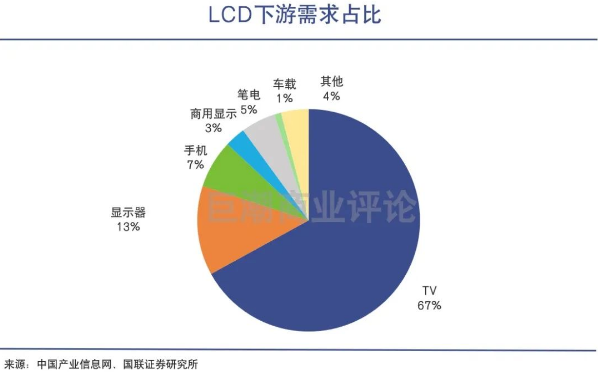

從供求關系上來看,電視仍然是面板行業的主要需求,占比約70%,隨著電視的滲透率逐漸飽和,行業進入成熟期,需求側相對穩定,造成面板價格大幅波動主要來自供給側。

由于LCD行業進入成熟后期,廠商新建產能的意愿大幅降低,基本不再新增LCD資本開支,而是更多地將重點放在了MiniLED和OLED等技術路線上。

面板產線一般是兩年建設周期加一年爬坡期,三年才能形成理想產能。因此在2024年以前,在大尺寸領域的供給情況已經較為清晰。

公開資料顯示,2020-2021年新增的高世代LCD產能,除了來自京東方B17的10.5代線、TCL華星光電T7的10.5代線、惠科的2條8.6代線,以及鴻海廣州的10.5代線,總計產能擴張約320萬平方米/月。

盡管由于新冠疫情帶來的LCD面板需求可能回落到正常狀態,但長期來看,大尺寸高清面板的趨勢和Mini-LED背光技術商用化,將會帶來行業增長的新空間。

根據銀河證券的判斷,未來三年LCD 產能的復合增速為3.1%;LCD需求端的復合增速為 6.5%左右,行業供需格局改善,周期性將有所減弱,面板價格將維持在合理的區間,液晶面板廠商盈利能力將大幅提升。

具體到2021年來看,華泰證券研究所電子行業組長胡劍指出,預計這一輪面板價格的上漲至少可以持續到今年的上半年,而全年的價格都有望維持在較高水平。

雖然整個LCD技術已經是較為成熟,甚至可以說是處于劣勢的技術路線,但是正是由于處于后期特殊階段,使得新對手不再大規模投入,因而能夠獲得持續的穩定盈利。

目前來看,由于良品率、成本等問題,新興顯示技術的成熟仍然需要較長時間,LCD在未來5-10年仍然將是大尺寸顯示領域的主流。

對于TCL科技和京東方來說,當下是難得機遇期和窗口期。

憑借現有LCD產能產生的源源不斷的現金流,TCL科技和京東方能夠有更強的儲備投入研發和上下游產業鏈,在MiniOLED、柔性OLED等新一代顯示領域謀篇布局。

當前面板市場上,三星占據了以智能手機、筆記本/平板電腦和智能手表等為主的小屏OLED市場的大幅江山,LG Display則在以彩電為主的大屏OLED市場稱王。根據IHS統計,2019年三星、LG分別壟斷了全世界OLED出貨量的9成以上。

與兩大巨頭相比,國內面板企業仍有相當大的差距。

寫在最后

當下并不是液晶面板景氣周期轉向的拐點,更像是新一輪長期景氣周期的開始階段,也是京東方和TCL科技新一輪技術爭雄的起點。

仍在職位上的李東升,和已經退休的王東升,都在這個賽道上投入過太多的賭注籌碼,各地的地方政府、金融機構,也都為了這一天的到來而承擔風險,承擔壓力。

但這些賭注與投入并沒有白費,中國面板企業成功打破了海外企業的技術壟斷,降低了全國硬件科技產業使用面板的成本,這一切都是值得的。

至于兩者之間的第1之爭,鹿死誰手,則需要更長的時間給出答案。

來源:王方玉 巨潮商業評論

陜公網安備 61019002000416號

陜公網安備 61019002000416號

業務咨詢

業務咨詢